FIRE(早期リタイア)を実現するためには、現在の生活費の把握が必要です。把握しないと、FIRE後に資産が足りるかどうかの計算できないためです。

生活費を把握するためには、家計簿をつけるのがよいですが、手間がかかってなかなか継続できないという方、多いのではないかと思います。

この記事では、手間をかけることなく、自動的に家計簿をつけることのできるお薦めアプリ「マネーフォワードME」を紹介します。

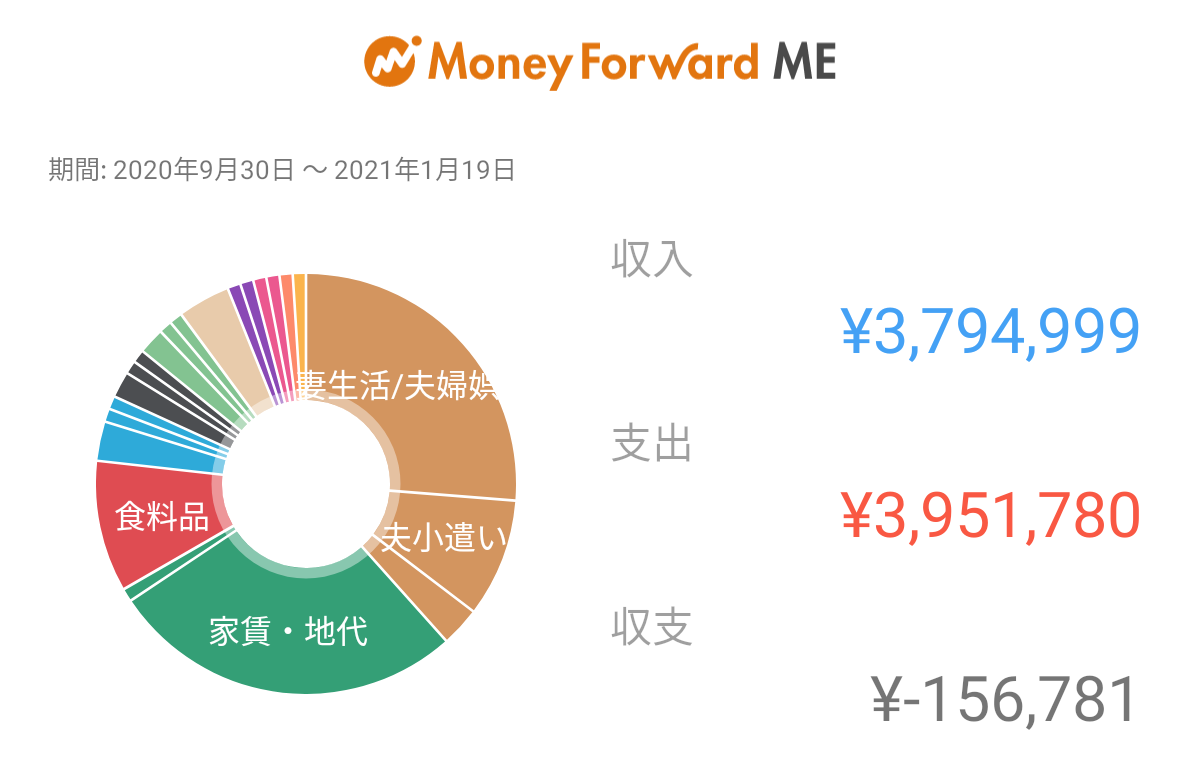

私はこのアプリを使って家計管理することで、貯蓄率57%を達成することができています。(手取り世帯収入1,050万円/年に対し、支出450万円/年、貯蓄600万円/年)

FIRE達成の参考になれば幸いです。

家計簿をつける意義

家計簿をつけるメリット

家計簿をつけるメリットについて考えてみます。

株式会社の経営について考えてみると、そのメリットがよく分かります。

株式会社などの法人の存在目的は利益の追求です。

そして、会社を経営し、利益を追求するに際し、会計情報は必須になります。

会計が経営にとって重要な理由は多岐にわたります。

会計を行うことで、経営者は自社の財務状況を正確に把握することができ、経営判断の基礎となる情報を得ることができます。

また、財務状況を把握することで、将来の事業計画や投資計画を立てることができます。

以上のように、会計は経営にとって不可欠なものです。

さて、FIREを目指す人にとって、家計運営の目的は会社と同様に利益の最大化です。

当然、会社経営と同様の理由から、会計情報=家計簿は必須となります。

家計簿の記帳方式は複式簿記がお薦め

家計簿は、会社が採用しているのと同様に、複式簿記によるものが適しています。

複式簿記は、単式簿記と比べて、取引を原因と結果の2つの側面から記録するため、より正確な会計記録が作成できます。

また、財産状況の把握が可能であり、貸借対照表や損益計算書を作成することができます。

家計簿をつけるツールはマネーフォワードMEがお薦め

複式簿記方式で家計簿をつけるに際しては、アプリ「マネーフォワードME」の活用がお薦めです。

ほぼ自動的に家計簿をつけることが可能なアプリです。

複式簿記で家計簿をつけるため、貸借対照表や損益計算書に相当する集計データを表示する画面も準備されており、分析に便利です。

家計簿アプリ マネーフォワードMEの機能紹介

家計簿アプリはマネーフォワードMEとは

マネーフォワードMEは、クレジットカードや銀行と連携することにより、ほぼ自動的に家計簿をつけることができます。

アカウントを作ると、PCとスマホの両方で同じデータを閲覧したり、入力したりできます。家族でシェアすることも可能です。

私は、以下の通り、複数アカウントを使用しています。

- 夫婦の共有資産用のメインアカウント(夫婦でシェア)

- 特有財産(結婚前の個人資産・生前贈与資産)とお小遣い(3万円/月)用のサブアカウント

金融機関との連携機能

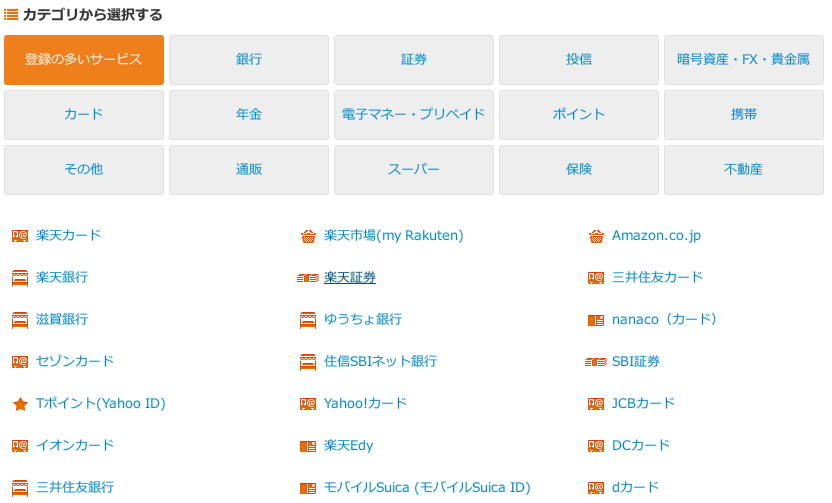

マネーフォワードMEには、様々な金融機関とデータ連携する機能があります。

以下のように、銀行・証券口座・クレジットカードをはじめとし、amazon等通販サイトのデータ連携も可能となっており、連携可能なサービス数は2,594※と多岐にわたります(※2022/1/16現在)。

連携するに際しては、 マネーフォワードME に対し、各種アカウントのログインIDとログインパスワードを預ける必要があります。

セキュリティ面の心配については、以下の観点から大きな懸念はないと考えています。

- 銀行・証券会社のサイトは、取引・決済用パスワードはログインIDとは別になっている場合が殆どのため、万が一、ログインIDやパスワードが流出したとしても、当該情報を使って、勝手にお金を引き落とされることはない。

- ECサイトについては、その点でセキュリティー面で懸念の残るところですが(ログインしさえすれば取引決済できてしまう)、サイトによっては、定期的に二重認証を求める仕様となっており、セキュリティー対策が講じられている。(amazon等。自動連携されないため、不便ですが)

自動仕訳機能

マネーフォワードMEには、 金融機関から取得された費目を、自動的に仕訳する機能があります。

本を買ったら、本という項目に仕訳してくれます。

必ずしも、すべての費目を意図通りに仕訳しれくれるわけではありませんが、学習機能も備わっており、一度、手動で仕訳した費目は、次回以降、前回仕訳により自動仕訳してくれます。

具体的には、以下の通りです。

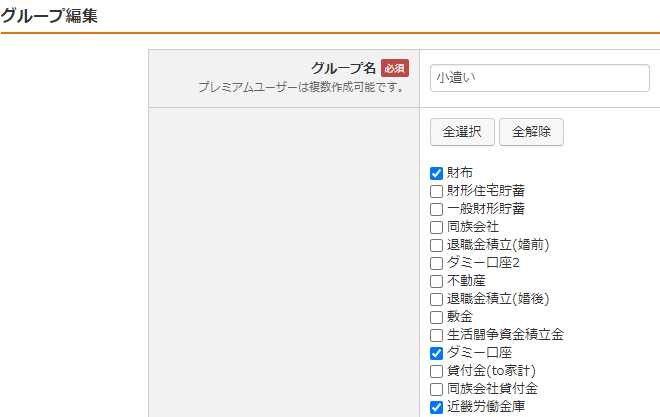

グループ機能

マネーフォワードMEには、グループを作る機能があります。アカウントに紐づけた口座情報のうち、特定の口座情報のみでフィルターをかける機能です。

例えば、私はサブアカウントに、特有財産(結婚前の個人資産・生前贈与資産)とお小遣いに関連する口座情報を関連付けしているのですが、このうち、小遣いの収支を管理するためのグループを作っています。

グループがないと、同族会社・個人資産運用にかかる支出入と、小遣い(共有資産)の支出入が混ざってしまい、小遣いを予算内でやりくりできているかわからなくなってしまうためにそうしています。

具体的な設定画面は以下の通りです。

上のように設定し、「小遣い」グループを選択すると、チェックを付けた口座関連の支出入情報・ストック情報のみが表示されるようになります。

繰り返しルール機能

マネーフォワードMEには、 繰り返しルールの機能があります。

以下のような設定を実施できます。

家計管理の目的・手法によりどのような活用をするかは変わってくるかと思いますが、私の場合は、主に、年払い保険や、車の維持費、賃貸マンションの2年ごとの契約更新費用等を、毎月毎に分割して家計に計上するという用途に使用しています。

サラリーマンの場合、上述した、固定的な費用は月単位に分割して計上することで、月収と生活費の関係性を把握しやすくなります。

家計管理においては、生活費が月収の範囲内に入っているか否かの把握が重要です。

会社側に、賞与の支払い義務はないので、賞与を前提とした生活設計をしないほうがよいためです。

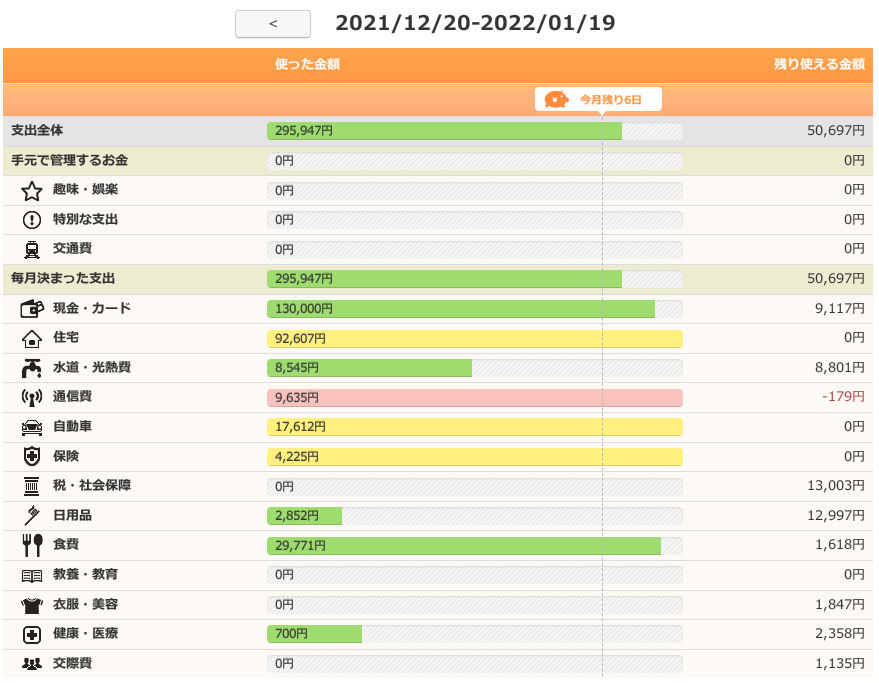

予算管理機能

マネーフォワードには、予算管理の機能があります。以下のように、月ごとの予算消化の状況をグラフで見ることができます。

プレミアムサービス

月額500円のプレミアムサービス版に加入すると、機能が増えます。

具体的には下表のとおりです。

| 無料会員 | プレミアム会員 | |

| 機能 | 0円 | 月額500円*1 |

| データ閲覧可能期間*2 | 過去1年分 | 制限なし |

| 連携可能数 | 10件まで | 制限なし |

| グループ作成 | 1件まで | 制限なし |

| 連携口座の自動更新頻度 | – | 高い |

| 連携口座の一括更新*3 | × | ◯ |

| カードの残高表示 | × | ◯ |

| 家計資産レポート | × | ◯ |

| 資産内訳・推移グラフ | × | ◯ |

| 負債内訳・推移グラフ*4 | × | ◯ |

| ポイント・マイルの有効期限の表示・通知*4 | × | ◯ |

| カード引落し時の残高不足の通知*4 | × | ◯ |

| 広告非表示*5 | × | ◯ |

| CSVダウンロード*6 | × | ◯ |

サポート・保証

| 無料会員 | プレミアム会員 | |

| プレミアムサポート | × | ◯ |

| データバックアップ保証 | × | ◯ |

| サービス継続性保障(SLA) | × | ◯ |

プレミアサービスのうち、特筆して便利なのは 連携可能数が無制限なことだと思います。

家族全員のNISA、ジュニアNISA、iDeCoの口座連携をするだけでも、無料アカウントの上限10件のほとんどを使い切ってしまいます。

昔は連携可能数は無料であっても無制限でした。

私は無料アカウントの連携可能数に上限規制が入る前にアカウントを作っていて、このようなユーザーには、連携可能数が無料であっても引き続き無制限という措置が取られています。

ですので、今も無料で使っていますが、新たにアカウントを作成する場合には、プレミアムサービスを使ったほうが便利と思います。

マネーフォワード でんき

マネーフォワードMEのプレミアムサービスに加入する場合、あわせて、マネーフォワードでんきに加入すると、プレミアムサービスが無料になります。

お住いの地域・電気の使用量によって、最安値の選択となる可能性があります。一度計算してみてください。以下のサイトで、電気小売業者の乗り換えでの損得をシミュレーションが可能です。

ちなみに、私の住まいにおいては、最安値にならないため、別の電気小売り業者を選択しています。

スマホアプリ版とブラウザ版の違い

スマホアプリ版とブラウザ版のマネーフォワードMEは、機能が違います。

それぞれ、長所があります。

スマホ版は、年間の収支と年間の勘定項目別の発生コスト・収入を表示できる機能があり、便利です。

また、スマホ版には最新の入出金履歴の、未読を表示する機能があり、便利です。

PC版にも、最新の入出金履歴を5つまで確認する機能はありますが、5つに限定されている点で、スマホ版よりは機能が劣ります。

マネーフォワードME の活用法

マネーフォワードMEを使って、家計が黒字化できた話

私は30歳に初めて一人暮らしを始めました。(それまでは独身寮暮らしです)

一人暮らしは当初、赤字でしたが、マネーフォワードMEを使って家計簿をつけることで、黒字化に成功しました。

マネーフォワードMEを使うと、無駄な支出が見える化されます。使っていないサービスの引き落とし等がよくわかる。それから、上位支出がはっきります。金額の大きなものから手をつけると、収支改善しやすいです。

消費・投資・浪費の区別

支出は消費・投資・浪費に区分すると、家計管理する上で大事と、ファイナンシャルプランナーの記事によく書かれています。

私の場合は、消費と、投資&浪費、の2種に分けて管理しています。

消費は、記録はつけていますが、ほぼ何もしていないです。記録をチェックしようがしまいが、ほぼ、変動しないためです。

投資&浪費は、お小遣い3万円の予算内で管理しています。

浪費は、映画・ゲーム・漫画・外食・衣服(下着などの消耗品以外)などが該当します。予算の範囲内で、楽しみながら使途を決めています。

投資は、勉強のための本購入、副業立ち上げのための経費、生活を便利にするための小物購入などが該当します。

FIRE計算におけるマネーフォワードME

私は自作のエクセル式FIRE計算機により、将来の収支予測を実施しています(以下の記事参照)。この計算をする際の、収支予測の重要な項目として、現在の生活費を、 マネーフォワードMEの集計結果からインプットしています。

マネーフォワードME にかかる小ネタ

マネーフォワードMEの、MEの意味

マネーフォワードMEは、従来は マネーフォワードという名前でしたが、ブランディングの観点より、 マネーフォワードMEに名称変更されました。

MEはMoney Experienceの略です。

意図としては、以下です。

全ての個人の人生に寄り添いたい、良質なMoney Experienceという想いを込め、サービス名に『ME』を提供したい、をつけます。

2018年11第3月期四半期決算説明資料(P46)

アカウントアグリケーション

マネーフォワードMEのようなサービスを、アカウントアグリケーションと呼びます。

この類のサービスについて理解するのに、以下記事は勉強になります。

次の記事によると、 マネーフォワードMEは、金融機関については、従来はウェブスクレイピングにより、勝手にデータを取得していたそうです。金融機関以外については、今もそうしているのでしょう。

私は以下の通り、証券会社のWEBスクレイピングプログラムを自作したのですが、マネーフォワードMEをウェブスクレイピングしたほうが、コードがシンプルで、維持メンテナンスも楽だと今は考えています。

まとめ

いかがでしたでしょうか。 マネーフォワードMEは、自動で家計簿をつけることのできる、お薦めのアプリです。是非導入を検討してみてください。

家計簿アプリを活用し家計を把握したのち、家計の節約そのものを実現するための方法は、以下記事を参照ください。

コメント